Suhdannepolitiikan harjoittamisen ongelmia rahaliitossa

Yksi asia, minkä EMUssa voidaan sanoa epäonnistuneen ensimmäisen kahdenkymmenen vuoden aikana, on suhdannepolitiikka. Suhdannepolitiikan tavoitteena on tasata suhdannekehitystä, jotta vältyttäisiin tehottomalta resurssien alikäytöltä tai kestämättömältä talouden ylikuumenemiselta. Jäsenmaat ovat kuitenkin harjoittaneet kiristävää finanssipolitiikkaa taantumissa. Toisaalta kireämmällä finanssipolitiikalla olisi voitu hyvinä aikoina luoda elvytysvaraa taantumaa varten. Taustalla on myötäsyklisen finanssipolitiikan lisäksi liian suureksi paisuneet erot jäsenmaiden vaihtotaseissa, mikä tuo oman haasteensa suhdannepolitiikan teolle.

Kymmenen vuotta sitten puhjenneen finanssikriisin jälkeistä aikaa euroalueella kuvaavat korkea ja pitkittynyt työttömyys, inflaatiotavoitteen alle jäänyt inflaatio sekä jäsenmaiden väliset suuret erot suhdannekehityksessä. Toisaalta ennen finanssikriisiä osassa euroaluetta koettiin talouden ylikuumenemista, jota nykyisen tiedon valossa olisi kuulunut hillitä. Paremmin harjoitettu suhdannepolitiikka olisi tasannut tätä kehitystä.

Suhdannepolitiikan harjoittaminen valuuttaunionissa on kuitenkin vaikeampaa kuin sen ulkopuolella. Rahaliitossa yksittäisten jäsenmaiden suhdannepoliittiset keinot ovat rajalliset. Yhteinen valuutta tarkoittaa, ettei jäsenmaan talous voi sopeutua sokkeihin valuutan nimellisen devalvoitumisen tai revalvoitumisen kautta. Myöskään korkopolitiikka ei ole yksittäisen jäsenmaan käsissä vaan määräytyy kaikille yhteisellä päätöksellä. Käytännössä suurin vastuu suhdannepolitiikassa jää finanssipolitiikalle, jota taas rajoittavat yhteisesti sovitut finanssipoliittiset säännöt. Tässä artikkelissa käsittelen lyhyesti niitä haasteita, joita rahaliitto tarkoittaa suhdannepolitiikan kannalta.

Finanssipolitiikan rooli raha-liiton suhdannepolitiikassa

Koska valuuttaunionissa rahapolitiikka on yhteistä, lankeaa finanssipolitiikalle normaalia suurempi rooli suhdanteiden tasaamisessa. Euroalueella ei kuitenkaan käytännössä ole finanssipoliittista auktoriteettia, joka voisi harjoittaa unionin tasolla yhteistä finanssipolitiikkaa, eikä sellaista ole näköpiirissä lähitulevaisuudessakaan. Vastuu finanssipoliittisista toimista lankeaa siis jäsenmaiden tasolle. Mutta millaista finanssipolitiikkaa euroalueella tulisi sitten jäsenmaiden tasolla harjoittaa?

EMUssa vastuu finanssipolitiikasta on sen kullakin jäsenmaalla erikseen.

Kysymystä on luonnollisesti tarkasteltu teoreettisessa makrokirjallisuudessa. Gali ja Monacelli (2008) tutkivat melko perinteisessä uuskeynesiläisessä makrotaloudellisessa mallissa sitä, miltä näyttää optimaalinen suhdannepolitiikka rahaliitossa. Heidän teoreettinen mallinsa koostuu pienistä yhteisen rahaliiton muodostavista avotalouksista, jotka kohtaavat epäsymmetrisiä sokkeja. Epäsymmetristen sokkien seurauksena joissakin maissa saattaa olla korkeasuhdanne samaan aikaan kun toisissa maissa on matalasuhdanne. Mallin rahaliitossa yksittäisillä mailla ei ole vaikutusta keskuspankin korkopäätökseen, joka on yhteinen koko liitolle, mutta jokainen maa toteuttaa itsenäistä finanssipolitiikkaa.

Yksi tulos Galin ja Monacellin (2008) tutkimuksesta on, että mallin mukaisessa maailmassa rahaliiton yhteisen keskuspankin harjoittama optimaalinen korkopolitiikka on sellaista, joka saavuttaa hintavakauden (so. matalan inflaation) koko rahaliiton tasolla. Tämä tulos ei ole käytetyssä mallikehikossa kovinkaan yllättävä ja onkin myös sopusoinnussa EKP:n rahapolitiikalle asetetun hintavakaustavoitteen kanssa.

Koko rahaliiton tasolla rahapolitiikan tulisi siis olla ensisijainen suhdannepolitiikan keino. Finanssipolitiikan pitäisi mahdollisuuksien mukaan olla neutraalia koko unionin tasolla niin, ettei se aiheuta inflaatiopaineita. Gali ja Monacelli (2008) eivät kuitenkaan tarkastele tilannetta, jossa keskuspankki kohtaa nollakorkorajoitteen. Nollakorkorajoitteen oloissa korkoa ei voida enää laskea, jolloin finanssipolitiikalla voi odottaa olevan roolia suhdannepolitiikassa myös koko unionin tasolla.

Myötäsyklinen finanssipolitiikka vaikeuttaa EKP:n rahapolitiikkaa eikä ole yksittäisille jäsenmaillekaan eduksi.

Galin ja Monacellin (2008) mallissa yksittäisillä mailla on kunkin maan kansalaisten haluama julkisen kulutuksen taso, josta voidaan kuitenkin poiketa, jos halutaan harjoittaa suhdanteita tasaavaa finanssipolitiikkaa. Kukin maa kohtaakin mallissa valinnan, jossa ne tasapainottelevat finanssipolitiikan hyötyjen ja niiden haittojen välillä, joita aiheutuu sopivasta julkisen sektorin koosta poikkeamisesta. Tuloksena heidän mallikehikossaan on se, että jäsenmaan tasolla on optimaalista harjoittaa aktiivista suhdanteita tasaavaa finanssipolitiikkaa. Kohdatessaan epäsymmetrisen sokin jäsenmaan kannattaa poiketa normaalitilan julkisen kulutuksen tasosta vaimentaakseen ko. sokin vaikutuksia. Finanssipolitiikan optimaalinen taso sen sijaan riippuu mallissa oletetuista hintajäykkyyksistä.

Mielenkiintoinen tulos Galilla ja Monacellilla (2008) on myös se, että unionin tasoisen keskuspankin hintavakauspolitiikan optimaalisuus pätee vain sellaisilla ehdoilla, että kukin jäsenmaa yhtäaikaisesti harjoittaa omassa taloudessaan optimaalista vastasyklistä finanssipolitiikkaa ja että koko unionin tasolla finanssipolitiikka on mahdollisimman neutraalia. Siis ensin mainittu tulos korkopolitiikalle on ehdollinen sille, millaista on jäsenmaiden harjoittama finanssipolitiikka.

Jos finanssipolitiikka poikkeaa optimaalisesta vastasyklisestä politiikasta, muuttuu myös optimaalinen rahapolitiikka, ja keskuspankin tehtävä hintavakauden saavuttamiseksi vaikeutuu, koska se joutuu reagoimaan jäsenmaiden politiikasta johtuviin inflaatiopaineisiin. Tuloksen voisi tulkita puhuvan unionin tasoisen politiikkakoordinaation ja vastasyklisen finanssipolitiikan puolesta.

Millaista finanssipolitiikkaa euroalueella on harjoitettu?

Euroalueen maita velvoittavat yhteisesti sovitut finanssipoliittiset säännöt. Sääntöjen tarkoituksena on estää jäsenmaiden liiallinen velkaantuminen rajaamalla julkisia alijäämiä ja julkisen velan tasoa. Jos julkinen alijäämä ja julkinen velka ovat liian suuria, jäsenmaiden täytyy sopeuttaa julkista talouttaan sääntöjen mukaisesti.

Finanssipoliittisilla säännöillä pyritään rajaamaan julkisen talouden alijäämiä ja siten sen velan kasvua.

Alun perin kasvu- ja vakaussopimuksessa 1990-luvulla määritellyt rajat alijäämille ja julkisen velan tasolle olivat jokseenkin mielivaltaiset. Sopimuksen mukaan alijäämät eivät saaneet olla suurempia kuin 3 prosenttia suhteessa bkt:en eikä julkinen velka suurempi kuin 60 prosenttia suhteessa bkt:en. Vakaus- ja kasvusopimuksen henki oli, että julkisen talouden oli EMU-maissa tarkoitus olla normaaliaikoina tasapainossa tai hiukan ylijäämäinen. Taantumissa automaattisten vakauttajien oli tarkoitus tasoittaa suhdanteita kasvattamalla hetkellisesti alijäämiä.1

Periaatteessa vakaus- ja kasvusopimuksen sisällä automaattisilla vakauttajilla piti olla tilaa toimia suurtenkin suhdannemuutosten (yli viisi prosenttia bkt:sta) aikoina julkisen talouden ollessa normaalioloissa 0–1 prosenttia ylijäämäinen. Jos automaattiset vakauttajat kasvattavat alijäämää suuremmaksi kuin kolme prosenttia suhteessa bkt:en, oli sääntöjen hengen mukaista tehdä sopeutusta, jotta julkinen alijäämä ei rikkoisi sääntöjen asettamaa rajaa (Buti et al. 1998).

Finanssipolitiikan säännöt ovat jossain määrin muuttuneet EMU-aikana. Nykyään julkisen talouden rajoja rikkovilta jäsenmailta vaadittavassa sopeutuksessa otetaan huomioon jossain määrin myös niiden kohtaama suhdannetilanne. Jos suhdannetilanne on todella huono, voidaan uudempien sääntöjen mukaan julkisen talouden sopeutusta lykätä (European Commission 2018).

Säännöt ovat ajan mittaan monimutkaistuneet ja niissä on pyritty ottamaan huomioon myös jäsenmaiden suhdannetilanne.

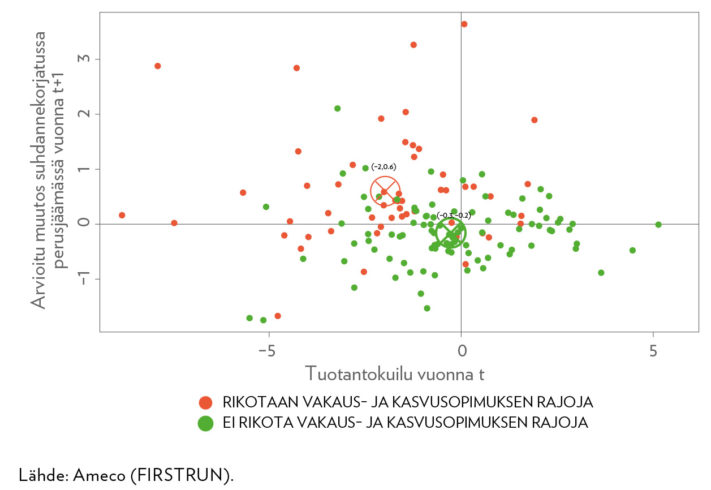

Kuvio 1 kuvaa kymmenen euroalueen maan harjoittamaa finanssipolitiikkaa valuuttaunionin aikana. Maajoukko koostuu niin kutsututuista 12 ensimmäisestä euroalueen maasta (EA12) pois lukien Kreikka ja Irlanti, joissa taloustilanne finanssikriisin jälkeisinä vuosina oli hyvin poikkeava. Kuviossa on kuvattu vaaka-akselilla reaaliaikainen arvio sen hetkisestä budjettialijäämästä ja pystyakselilla seuraavaksi vuodeksi ennustettu muutos julkisen talouden suhdannekorjatussa perusjäämässä.2 Näistä ensimmäinen siis kuvaa kunkin hetken arviota budjettialijäämän tilasta, jossa finanssipolitiikkaa harjoitetaan. Muutokset suhdannekorjatussa perusjäämässä sen sijaan pyrkivät kuvaamaan päätösperäistä finanssipolitiikkaa.

Suhdannekorjatun perusjäämään ennustettuihin muutoksiin eivät suhdannekorjauksen vuoksi vaikuta muutokset tuotantokuilussa eli bkt:n ja täystyöllisyyttä vastaavan potentiaalisen bkt:n erotuksessa (ts. suhdanteessa) eivätkä määritelmän mukaan myöskään muutokset korkomenoissa, joten jäljelle jäävä osuus voidaan tulkita arvioiduiksi päätösperäisiksi sopeutus- tai elvytystoimiksi, jotka eivät sisällä automaattisia vakauttajia eivätkä korkomenojen muutoksia. Reaaliaikaiset muuttujat ovat peräisin kunkin vuoden syksyltä Euroopan komission Ameco-tietokannasta, joka sisältää myös komission ennusteet tuleville vuosille. Aineisto on kerätty osana FIRSTRUN-tutkimushanketta.3

Kuvioon 1 on myös piirretty havaintojen perusteella viiva, jonka on vain tarkoitus kuvata muuttujien välistä suhdetta eri osissa kuviota.4 Kuvion perusteella vaikuttaisi, että jäsenmaat keskimäärin sopeuttavat päätösperäisesti talouttaan ”ensi vuonna” t+1 (pystyakseli) sitä enemmän mitä enemmän niillä on julkisen talouden alijäämää ”tänä vuonna” t (vaaka-akseli). Erityisesti kuvion perusteella näyttäisi siltä, että jäsenmaat, jotka ovat julkisen alijäämärajan (punainen katkoviiva) väärällä puolella, sopeuttavat päätösperäisesti enemmän kuin ne maat, jotka ovat alijäämärajan toisella puolella. Yhteisesti asetetuilla finanssipolitiikan säännöillä näyttäisi tässä mielessä olevan siis selkeä yhteys harjoitettuun politiikkaan.

Miltä näin harjoitettu politiikka näyttää suhdannemielessä? Kuvio 2 havainnollistaa (toteutuneen ja potentiaalisen bkt:n välisen) tuotantokuilun ja päätösperäisen sopeutuksen yhteyttä. Pystyakselin muuttuja on sama kuin kuviossa 1, mutta vaaka-akselin tuotantokuilu on Ameco-tietokannasta saatu vuoden 2017 syksyn arvio kunkin maan vuosittaisesta tuotantokuiluista. Maajoukko on kuvioissa sama. Kuviossa 2 havainnot on lisäksi jaettu punaisiin ja vihreisiin pisteisiin. Punaisissa pisteissä rikotaan vakaus- ja kasvusopimuksen mukaisia velka- ja alijäämärajoja, kun taas vihreissä pisteissä sääntöjä ei rikota. Suuret pisteet kuvaavat näiden kahden eri joukon keskiarvoja.

Julkisen talouden alijäämää pienennettiin paljon todennäköisemmin kolmen prosentin alijäämärajan ylittyessä kuin sen alittuessa.

Kuvion 2 perusteella sääntöjen rajoja rikkovat maat ovat varsin odotetusti keskimäärin huonommassa suhdannetilanteessa kuin ne maat, jotka eivät sääntöjä riko. Lisäksi sääntöjä rikkovissa maissa keskimäärin päätösperäisesti sopeutetaan julkista taloutta toisin kuin niissä maissa, jotka eivät riko sääntöjä ja jotka ovat keskimäärin paremmassa suhdannetilanteessa. Vaikuttaisi siis ainakin keskimäärin siltä, että sääntöjen rajoja rikkovissa maissa on toteutettu myötäsyklistä kiristävää finanssipolitiikkaa niiden sopeuttaessa huonossa suhdannetilanteessa.

Sääntöjä rikkoneissa EMU-maissa on kiristetty finanssipolitiikkaa huonossa suhdannetilanteessa.

Entä elvytettäisiinkö taloutta, jos tuotantokuilu olisi negatiivinen eli bkt jäisi alle täystyöllisyystason, mutta säännöt eivät rajoittaisi finanssipolitiikkaa? Vuosien 2002–2017 välisenä aikana EA12-maissa rikottiin vakaus- ja kasvusopimuksessa asetettuja julkisen talouden alijäämän ja julkisen velan rajoja yhteensä 38 prosentissa kaikista havainnoista (n=179). Näistä rajoja rikkoneista tapauksista 96 prosentissa reaaliaikainen arvio tuotantokuilusta oli negatiivinen.

Siinä joukossa havaintoja, joissa oli tuotantokuilu negatiivinen ja vakaus- ja kasvusopimuksen rajoja rikottiin, todennäköisyys sille, että julkinen valta aikoi sopeuttaa (so. pienentää alijäämäänsä) seuraavana vuonna, oli 80 prosenttia. Sen sijaan siinä joukossa, jossa reaaliaikainen arvio tuotantokuilusta oli negatiivinen, mutta julkinen talous oli vakaus- ja kasvusopimuksen rajojen hyvällä puolella, aiottiin komission ennusteiden mukaan seuraavana vuonna päätösperäisesti sopeuttaa vain 37 prosentissa havainnoista. Päätösperäisesti elvyttävä politiikka oli siis todennäköisempää, jos sääntöjä ei rikottu.

Sääntöjen asettamia rajoja rikotaan todennäköisimmin juuri taantumassa eli silloin kun tulisikin elvyttää.

Hintakilpailukyky ja finanssi-politiikka valuuttaunionissa

Keskeinen suhdannepolitiikkaan vaikuttava tekijä rahaliitossa on jäsenmaan itsenäisen rahapolitiikan menettämisen lisäksi se, että nimelliset valuuttakurssit jäsenmaiden välillä ovat kiinteät. Kiinteiden valuuttakurssien oloissa ulkoista kilpailukykyä parantavaa valuutan devalvoimista ei voida suorittaa, vaan sopeutumisen on tapahduttava muuta kautta siinä tapauksessa, että hintakilpailukyky on kilpailijamaihin nähden heikentynyt. Sopeutumisen voi odottaa kuitenkin olevan paljon hitaampaa ja vaikeampaa kuin muuttuvien valuuttakurssien oloissa.

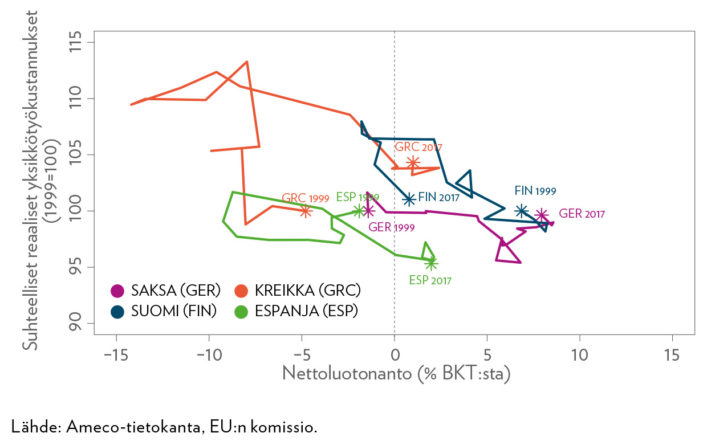

Yksi hintakilpailukyvyn muutoksia kuvaava mittari on suhteelliset reaaliset yksikkötyökustannukset (arvonlisäyksen hintaan suhteutetut eli reaaliset työvoimakulut tuoteyksikköä kohti), joka mittaa reaalisten yksikkötyökustannusten kehitystä suhteessa kauppakumppaneihin. Kuvio 3 esittää muutamien euromaiden suhteellisten reaalisten yksikkötyökustannusten (pystyakseli) sekä nettoluotonannon (vaaka-akseli) kehitystä vuosina 1999–2017. Nettoluotonanto kuvaa maan ulkoista rahoitusasemaa.5 Lähtövuoden 1999 suhteelliset reaaliset yksikkötyökustannukset on normalisoitu arvoon 100.

Lasku suhteellisissa reaalisissa yksikkötyökustannuksissa tarkoittaa hintakilpailukyvyn paranemista, koska tuoteyksikön valmistaminen halpenee suhteessa kilpailijamaihin. Paremman hintakilpailukyvyn voi odottaa lisäävän nettovientiä (= vienti – tuonti) ja täten kasvattavan maan nettoluotonantoa ulkomaille. On tietenkin huomattava, ettei hintakilpailukyky ole ainoa nettoluotonantoa määräävää tekijä, mutta sillä on oma vaikutuksensa nettoviennin kautta.

Kuviosta 3 nähdään, kuinka euron alkuaikoina Saksa, Kreikka ja Espanja olivat nettoluotonannoltaan alijäämäisiä kansantalouksia, kun taas Suomi oli tässä suhteessa reilusti ylijäämäinen. Vuosituhannen vaihteen alusta lähtien Suomen vaihtotaseen ylijäämä on pienentynyt. Aivan viime vuosia lukuun ottamatta on samalla aikavälillä Suomen hintakilpailukyky jonkin verran heikentynyt mitattuna suhteellisilla reaalisilla yksikkötyökustannuksilla. Saksaan on tunnetusti syntynyt euroaikana suuri vaihtotaseen ylijäämä, ja maassa on pyritty ja onnistuttu ylläpitämään vahvaa hintakilpailukykyä, joskin ero kauppakumppaneihin on aivan viime vuosina pienentynyt.

Euroalueen maat joutuvat suhdanteiden lisäksi tasapainoilemaan suhteellisen kilpailukykynsä kanssa, jos ne haluavat pitää huolta ulkoisesta tasapainostaan.

Eurokriisiä edeltävänä aikana nettoluotonanto kääntyi Kreikassa ja Espanjassa suuresti negatiiviseksi eli maat velkaantuivat ulkomaille. Kun eurokriisin myötä ulkomainen luotonanto maihin tyrehtyi, oli niiden vaihtotaseiden alijäämien pakko supistua, mikä näkyy samaisesta kuviosta 3. Samalla niiden hintakilpailukyky suhteessa kauppakumppaneihin parantui, mutta kolikon toisena puolena oli deflaatio ja jättimäinen työttömyys molemmissa maissa. Kreikan ja Espanjan kehitys poikkesi toisistaan siinä, että Espanjan hintakilpailukyky ei heikentynyt 2000-luvun aikana siinä määrin missä Kreikan, eikä Espanjassa olekaan jouduttu samanlaisiin nimellispalkkojen alennuksiin kuin Kreikassa.

Yksittäinen rahaliiton jäsenmaa saattaakin löytää itsensä tilanteesta, jossa sillä on samanaikaisesti sekä huono hintakilpailukyky että taantuma. Tällainen tilanne on hankala suhdannepolitiikan kannalta, sillä finanssipoliittisella elvytyksellä voidaan olettaa olevan myös inflaatiota kasvattava vaikutus. Korkeampi inflaatio taas saattaa johtaa kotimaisten kustannusten kasvun myötä hintakilpailukyvyn heikentymiseen, mikä voi vaikuttaa nettovientiin negatiivisesti.

Toisaalta on tärkeä muistaa, että suhteellisen hintakilpailukyvyn kannalta tärkeää on arvonlisäyksen hinnan, palkkojen ja tuottavuuden kehitys suhteessa kilpailijamaihin. Siis vaikka elvytyksellä olisi kotimaista kustannustasoa nostava vaikutus, voi hintakilpailukyky parantua, jos kilpailijamaissa kustannustaso nousee nopeammin.

Entä voitaisiinko hintakilpailukykyä parantava politiikka yhdistää elvyttävään finanssipolitiikkaan? Farhi et al. (2014) osoittavat teoreettisessa mallissaan, että perinteisillä julkisen talouden instrumenteilla kuten verotuksen muutoksilla voidaan saada aikaan nimellisiä valuuttakurssimuutoksia vastaavia vaikutuksia silloinkin, kun valuuttakurssit ovat kiinteät. Käytännössä hintakilpailukykyä voidaan siis parantaa julkisen talouden kautta esimerkiksi alentamalla työn verotusta ja nostamalla arvonlisäveroa.

Julkisen talouden instrumenteilla voidaan lyhyellä aikavälillä parantaa hintakilpailukykyä (ns. fiskaalinen devalvaatio).

Työn verotuksen alentaminen vaikkapa työnantajamaksuja alentamalla laskee työn kustannuksia yrityksille. Sen sijaan arvonlisäveron korotus ei suoraan kohdistu kotimaisiin vientituotteisiin. Sopivan kokoisilla veromuutoksilla näiden kustannuskilpailukykyä parantavien toimien julkisen talouden budjettivaikutus voidaan saada nollaan.

Tällainen fiskaalinen devalvaatio voidaan tietysti suorittaa myös elvyttävämmin niin, että julkisen sektorin alijäämää kasvatetaan. Laskemalla kotimaisen työn hintaa veroinstrumentin kautta voidaan saada korjattua heikentynyttä hintakilpailukykyä samalla kun harjoitetaan elvyttävää finanssipolitiikkaa. Käytännössä Suomessa toteutettu kilpailukykysopimus oli elvyttävä fiskaalinen devalvaatio, koska julkinen valta kompensoi työnantajamaksujen siirron työnantajilta työntekijöille alentamalla vastaavasti työntekijöiden verotusta, mikä taas kasvatti julkisen talouden rahoitusalijäämää.

Fiskaalinen devalvaatio/revalvaatio on varteenotettava työkalu rahaliiton talouspolitiikassa, koska sillä voidaan korjata maan suhteellista kilpailukykyä kiinteiden valuuttakurssien oloissa. Se voidaan lisäksi yhdistää elvyttävään tai kiristävään finanssipolitiikkaan niin, että finanssipolitiikan vaikutuksia hintakilpailukykyyn voidaan kompensoida. Sekin on kuitenkin rajallinen työkalu, koska hintakilpailukykyä parantavia/heikentäviä veromuutoksia ei voida tehdä loputtomasti vaikuttamatta lopulta koko verotuksen pitkän aikavälin rakenteeseen. Parempi olisikin pitää huolta kestävästä kustannuskehityksestä hyvinäkin aikoina niin, ettei suuriin korjaustoimiin kustannuskilpailukyvyssä jouduttaisi.

Fiskaalinen devalvaatio voidaan yhdistää elvyttävään finanssipolitiikkaan kuten Suomen kilpailukyky-sopimuksen yhteydessä.

Mitä ensimmäisistä 20 vuodesta voidaan oppia?

Kahdenkymmenen ensimmäisen vuoden perusteella euroalueen voisi olla edullista pyrkiä finanssipoliittisiin sääntöihin, jotka hillitsisivät tiukemmin yksittäisten jäsenmaiden velkaantumista, kuten vakaus- ja kasvusopimuksen oli tarkoitus tehdä, mutta huomioisivat myös paremmin suhdannepolitiikan toteutuksen eli finanssipolitiikan vastasyklisyyden. Käytännössä tämä voisi tarkoittaa tiukempia sääntöjä hyvien aikojen budjettipolitiikalle, mutta samalla paljon löysempää finanssipolitiikkaa laskusuhdanteessa, jolloin suhdannevaihteluita saataisiin tasattua. Taantumien suuret alijäämät paikattaisiin noususuhdanteessa ylijäämäisillä budjeteilla.

Euroalueen sisäiset keskinäiset vaihtotaseiden epätasapainot ovat muodostuneet merkittäväksi talouspoliittiseksi haasteeksi, ja niillä on vaikutuksensa myös suhdannepolitiikkaan. Ns. fiskaalisella devalvaatiolla yksittäinen jäsenmaa voi hetkellisesti parantaa hintakilpailukykyään suhteessa muihin maihin niin, että ulkoisen tasapainon sopeutuminen voidaan myös yhdistää suhdannepolitiikkaan. Erinäiset tahot ovat esittäneet erilaisia pidemmän aikavälin sisäisten vaihtotase-erojen tasapainottamiseen tähtääviä toimenpiteitä, mutta niiden käsittely on tämän artikkelin ulkopuolella.

Kirjoittaja

Henri Keränen

nuorempi tutkija

PALKANSAAJIEN TUTKIMUSLAITOS

henri.keranen at labour.fi

Viitteet

1 Laskusuhdannetta lieventää verotuksen keveneminen ja julkisten menojen (erityisesti sosiaalimenojen) kasvu ja siten julkisen talouden rahoitusalijäämien kasvu ilman eri päätöksiä, ja noususuhdanteessa käy kääntäen. Näitä kutsutaan automaattisiksi vakauttajiksi.

2 Suhdannekorjatusta perusjäämästä (cyclically-adjusted primary balance, CAPB) on poistettu julkisen velan korkomenot ja suhdannevaihteluiden vaikutus.

3 Ks. http://www.firstrun.eu/research/data/ .

4 Viiva on sovite LOESS-mallista, joka on estimoitu käyttäen R-ohjelmiston perusasetuksia.

5 Maan positiivinen nettoluotonanto merkitsee sitä, että sen kaikki taloudenpitäjät yhteen laskettuina sijoittavat (antavat lainaa) ulkomaille. Nettoluotonanto ulkomaille vastaa pitkälti vaihtotaseen ylijäämää, joka taas vastaa pitkälti nettovientiä. Jos esimerkiksi vientitulot suhteessa tuontimenoihin kasvavat, niin vaihtotaseen kasvanut ylijäämä voidaan lainata (esimerkiksi tallettaa) ulkomaille. Päinvastaisessa tapauksessa joudutaan vähentämään ulkomaista nettoluotonantoa tai ottamaan ulkomaista velkaa.

Kirjallisuus

Buti, M. & Franco, D. & Ongena, H. (1998), Fiscal Discipline and Flexibility in EMU: The Implementation of the Stability and Growth Pact, Oxford Review of Economic Policy, 14:3, 81–97.

European Commission (2018), Vade Mecum on the Stability and Growth Pact – 2018 Edition, Institutional Papers 075.

Farhi, E. & Gopinath, G. & Itskhoki, O. (2014), Fiscal Devaluations, Review of Economic Studies, 81, 725–760.

Gali, J. & Monacelli, T. (2008), Optimal Monetary and Fiscal Policy in a Currency Union, Journal of International Economics, 76, 116–132.