Onko kokonaisverotus Suomessa progressiivista?

Tässä artikkelissa arvioimme keskimääräistä kokonaisveroastetta kaikki verot huomioiden ja sen koostumusta verolajeittain eri kohdissa bruttotulonjakaumaa vuonna 2016. Arviomme perustuu useaan aineistoon; Kulutustutkimukseen, Tulonjaon palveluaineistoon ja Tulonjaon kokonaisaineistoon. Arviomme mukaan tulonsaajien suurituloisimmassa prosentissa keskimääräinen kokonaisveroaste laskee bruttotulojen kasvaessa.

1990-luvun alkupuolelta lähtien ylimpien käytettävissä olevien tulojen ja tulo-osuuksien kasvu oli poikkeuksellista Suomen taloushistoriassa. Suurituloisin prosentti tulonsaajista kasvatti vuodesta 1990 vuoteen 2000 käytettävissä olevien tulojensa osuuden kaikkien tulonsaajien yhteenlasketuista tuloista yli kaksinkertaiseksi. Ylimmässäkin prosentissa ylin kymmenys1 – yksi promille koko väestöstä – viisinkertaisti osuutensa 1987–2004 ajanjaksolla (Jäntti et al. 2009 ja Riihelä et al. 2010). Tämän jälkeen osuudet ovat pysyneet uudella korkealla tasolla ja taas aivan viime vuosina kääntyneet nousuun.

Nämä arviot tuloerojen kehityksestä perustuvat Tilastokeskuksen tulojakoaineistoon. Ovatko ne kaikilta osin luotettavia? Näistä aineistoista puuttuvien tulotietojen kasvava määrä heikentää sekä tuloerojen että veroasteiden arviointia. Palaamme puuttuvien tulotietojen ongelmaan myöhemmin tässä artikkelissa. Aiemmissa tutkimuksissamme (Riihelä et al. 2010, Riihelä ym. 2015) olemme havainneet, miten bruttotuloissa ja käytettävissä olevissa tuloissa tulonsaajien ylimpien tuloryhmien (ylin prosentti ja promille) ja alimman 50 prosentin tulo-osuudet lähtivät kehittymään eri suuntiin 1990-luvun puolivälissä.2

Kuviossa 1 kuvataan ylimmän prosentin ja promillen tulonsaajien tulo-osuuksien kehitystä. Suurituloisimman promillen bruttotulo-osuus oli IT-kuplan aikana vuonna 2000 yli 40-kertainen verrattuna heidän osuuteensa kaikista tulonsaajista, ja vuonna 2018 se oli noin 30-kertainen. Vuonna 1995 vastaava luku oli 15-kertainen.

1990-luvun puolivälissä ylimpien tuloryhmien osuudet kaikkien tulonsaajien yhteenlasketuista tuloista lähtivät kasvamaan muita nopeammin.

Kuvion 1 kuvaamalla ajanjaksolla ylimmissä tuloissa käytettävissä olevien tulojen osuudet ovat olleet lähes samoja kuin bruttotulojen osuudet. Toisin sanottuna kokonaistulojen (ansio- ja pääomatulo yhdessä) verotus ei ole muuttanut kuvion esittämällä ajanjaksolla ylimmän tulonsaajapromillen tulo-osuutta, kun siirrytään bruttotuloista käytettävissä oleviin tuloihin. Näin ollen ylimmän tulonsaajapromillen keskimääräinen kokonaistuloveroaste on ollut kuvion esittäminä vuosina lähes sama kuin keskimääräistä tuloa saavan tulonsaajan.

Kuviosta 2 näemme ylimpien tulonsaajaryhmien reaalisten keskimääräisten tulojen kehityksen eri kohdissa tulonjakaumaa vuodesta 1995 lähtien.3 Ylin tulonsaajaprosentti (P99–100) ei ole vain erkaantunut alimmista tuloryhmistä, vaan myös ylimmän prosentin yläosa eli ylin promille (P99.9–100) ja erityisesti promillen ylin kymmenys (P99.99–100) on erkaantunut omiin korkeuksiinsa. Bruttotulojen ja käytettävissä olevien tulojen vertailussa huomataan, että ylimmän promillen ylimmän kymmenyksen bruttotulojen ensimmäistä piikkiä (IT-kuplan vuodet) on verotuksen ansiosta saatu selvästi madallettua. Tämä johtuu siitä, että piikki oli suurelta osin (erityisesti Nokian) optiotuloja, joita verotetaan ansiotuloina.

Ehkä juuri optiotulojen takia kuulee väitteitä, että ylimmissä tuloryhmissä olisi suurta vaihtuvuutta. Tutkimustieto viittaa päinvastaiseen kehitykseen. Pysyvyys samassa tuloluokassa on lisääntynyt myös ylimmissä tuloissa (Riihelä ja Suoniemi 2015).

Kuviot 1 ja 2 herättävät ilmeisen kysymyksen: Mikä rooli Suomessa harjoitetulla veropolitiikalla on ollut tuloerojen ja ennen muuta ylimpien tulo-osuuksien kehityksen selittäjänä? Edellä olevissa kuvioissa taustalla on tuloverot. Artikkelimme keskeinen tavoite on laajentaa verotusta koskemaan kaikkia veroja eli tuomme mukaan myös hyödykeverot.

Tulonsaajien suurituloisimman promillen ja erityisesti sen ylimmän kymmenyksen reaalitulot ovat kasvaneet muita nopeammin.

Kuka veron maksaa?

Verojärjestelmää tulisi arvioida kokonaisuutena, ja vielä tärkeämpää olisi tarkastella verotusta, julkisia palveluita ja sosiaaliturvaa yhtenä kokonaisuutena4. Kaikkia veroja koskeva kysymys on, kuka ne viime kädessä maksaa: se, jolle maksaminen on laissa asetettu, vai jokin muu taho.

Yritysvero voidaan ajatella veroksi joko pääoman käytöstä tai yrityksen voitosta. Se, kuka veron lopulta maksaa, on ollut jatkuva kiistojen kohde. Erityisesti yhteisöveron lopullisesta maksajasta on kiistelty vilkkaasti. Yksimielisyyttä ei ole edes siitä, maksavatko veron yritykset vai ihmiset. Tanskalainen ekonomisti Sören Bo Nielsen on huomauttanut, että merkittävää ja jatkuvasti kasvavaa säätiöomistusta ei voi kytkeä kehenkään yksilöön. Hän käytti osuvaa englanninkielistä termiä ”headless capital”.

Yritysveron kohtaannosta käytiin viime vuonna USA:ssa vilkasta keskustelua Emmanuel Saezin ja Gabriel Zucmanin (SZ) (2019) kirjan synnyttämänä. SZ ehdottivat kahta tapaa arvioida verojen jakautumista eri tuloluokille. Ensimmäinen tapa kuvaa kunkin hetken tulojen ja verojen jakautumista eri tuloluokissa. Tässä tavassa työhön perustuvat verot koituvat työntekijälle5, pääomaan ja pääomatuloon perustuvat verot menevät näiden varojen omistajille ja kulutukseen kohdistuneet verot maksaa kuluttaja. Esimerkiksi yhteisövero menee omistajalle ja sosiaaliturvamaksut taas työlle riippumatta siitä, vaikka niistä osa olisi laissa määritelty työnantajalle. Listaamattomissa yhtiöissä ei ole tarvetta tehdä eroa siinä, liitetäänkö vero työhön vai pääomaan.

SZ perustelevat tätä menettelyä muun muassa sillä, että verot on asetettu kullekin tuotannontekijälle samalla tavalla kuin optimaalisen verotuksen teorian perusmalleissa Ramsey (1927) ja Diamond ja Mirrlees (1971a, 1971b). Toiseksi edellisestä tavasta erilliseksi menettelyksi SZ ehdottavat sitä, miten veroreformien käyttäytymisvaikutusten seuraukset tulonjaolle tulisi ottaa huomioon. Tämä tapa kytketään myös Diamond–Mirrlees-malliin. Tämä tavan empiirinen toteuttaminen ei ole helppo harjoitus. Olisiko tässä tapauksessa luontevampaa puhua kohtaannon sijasta siitä, miten veromuutokset siirtyvät eri tuotannontekijöille?

Yritysveron kannatusta tai vastustusta voi myös selittää epätietoisuus siitä, kuka tuon veron loppujen lopuksi maksaa eli mikä on yritysveron kohtaanto. Maksaako veron omistaja vai työntekijät ja kuluttajat? Epätietoisuus ei koske ainoastaan sitä, kuka veron maksaa, vaan myös sitä, kohdistuuko vero pääomaan vai voittoon. Näistä syistä omistajataho on usein vaatinut yritysveron alentamista, koska se uskoo olevansa veron maksaja. Työntekijäpuoli on taas vastustanut yritysveron alentamista, koska sekin uskoo veron koituvan omistajille, joiden osaa ei ole tarpeen keventää. Toisaalta on monia omistajatahon edustajia, jotka katsovat yhtiöveron alentamisen hyödyttävän työntekijöitä.

Voimmeko empiirisen tutkimuksen perusteella päätellä, kuka yritysveron maksaa? Empiirinen tutkimus yritysveron kohtaannosta ei ole aivan suoraviivaista monesta ilmeisestä syystä. Arulampalam et al. (2012) ja Fuest et al. (2018)6 ovat tutkineet, miten yritysvero vaikuttaa palkkoihin erilaisissa palkkaneuvotteluasetelmissa. Arulampalamin et al. tutkimuksessa asetelma on varsin yksinkertainen: siinä on edustava yritys ja ammattiliitto. Fuest et al. taas tarkastelevat hyvin perusteellisesti useita eri asetelmia.

Arulampalamin et al. (2012) tutkimusaineistossa oli mukana yli 55 000 erikokoista yritystä yhdeksästä Euroopan maasta, Suomestakin yli 1 000 yritystä. Heidän keskeinen johtopäätöksensä oli, että vähintään puolet yritysveroista siirtyy työvoiman kannettavaksi pienempinä palkkoina. Loppu koituu muille tahoille, joista yksi ryhmä on omistajat.

Saksassa kunnallinen yritysvero, joka vaihtelee merkittävästi kunnittain, tarjoaa hyvän asetelman tutkia veron vaikutusta palkkoihin. Saksan kuntien yritysveroaineistolla Fuest et al. (2018) päätyivät siihen, että noin 50 prosenttia yritysverosta tulee työntekijöiden kannettavaksi. Fuest et al. painottavat, että työmarkkinainstituutiolla eli osapuolien neuvotteluvoimalla on keskeinen rooli arvioitaessa yritysveron vaikutusta palkkoihin. Lisäksi, kuten tutkijat toteavat, erityisesti monikansallisten yritysten voiton siirtomahdollisuudet lieventävät yritysveron vaikutusta palkkoihin.

Kilpailutilanne hyödykemarkkinoilla on myös tärkeä. Tämä seikka ei saa riittävää huomiota näissä kahdessa tutkimuksessa. Yritysveron voi myös monessa tapauksessa tulkita kohdistuvan monopolivoittoihin, jotka voivat olla peräisin onnistuneista investoinneista teknologiaan tai sitten ansiottomista arvonnousuista. Kun voitto perustuu monopolivoittoon, yritysvero kohdistuu selvemmin osakkeenomistajille. Tällöin ei ole mitään takeita, että yhtiöveron eli voiton verottamisen alentaminen saisi tällaisia yrityksiä lisäämään työvoiman kysyntää ja/tai nostamaan palkkoja. Veron alentamisen ansiosta ne voivat pitää suuremman osan voitostaan itse.

Kokonaistuloveroasteen kehitys ja koostumus verolajeittain

Verojärjestelmää kutsutaan regressiiviseksi, kun keskimääräinen vero eli maksettujen verojen suhde tuloihin alenee tulojen kasvaessa. Progressiivinen vero on silloin, kun keskimääräinen vero kasvaa tulojen kasvaessa. Valtion ansiotulovero on tällainen. Kaikki eivät tyydy määrittelemään progressiivisuutta pelkästään keskimääräisten verojen avulla vaan kutsuvat progressiiviseksi veroasteikkoa, jossa rajavero nousee tulojen noustessa. Keskimääräinen vero heijastaa kuitenkin rajaveroa selvemmin verotuksen kautta tapahtuvaa tuloerojen kaventamista eli uudelleenjakoa.

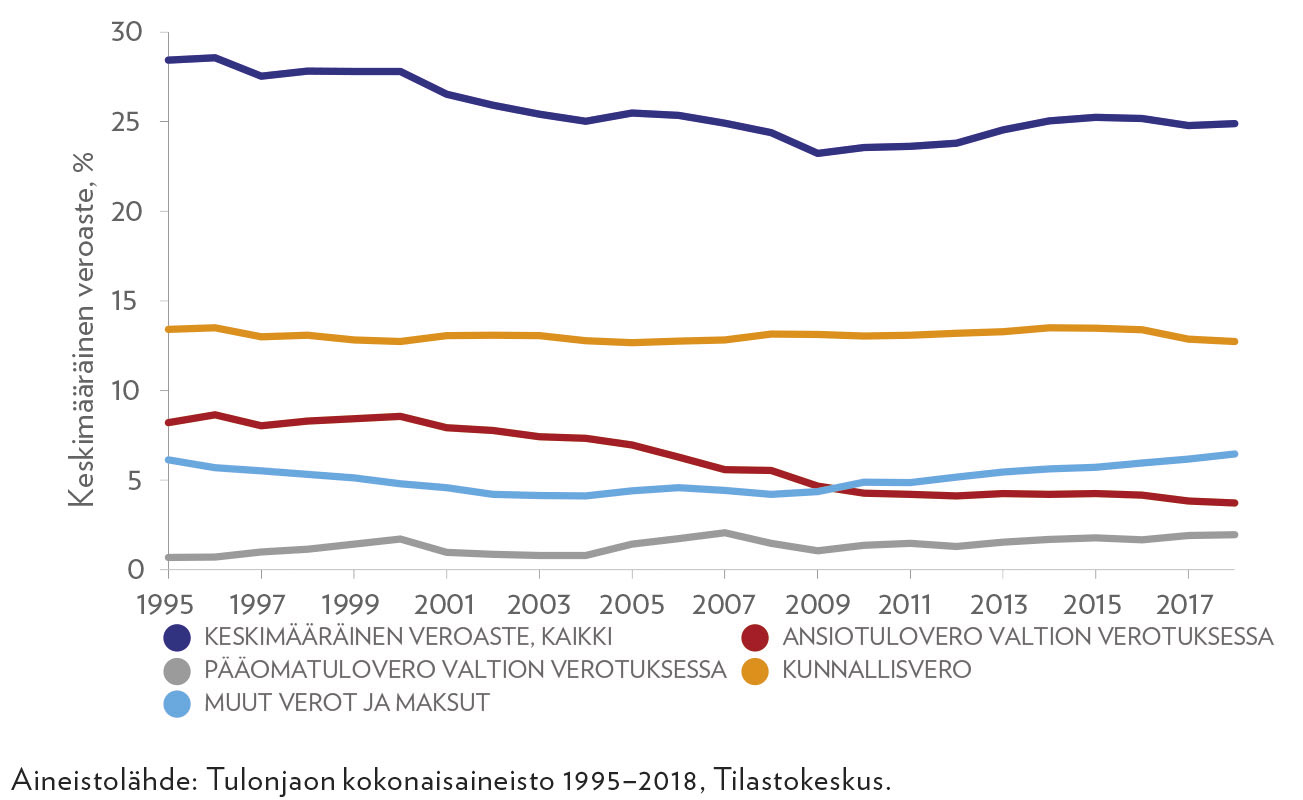

HENKILÖVEROTUKSEN KOKONAISTULOVEROASTE OLI 28 PROSENTTIA VUONNA 1995, 23 PROSENTTIA VUONNA 2009 JA 25 PROSENTTIA VUONNA 2018.

Se, miten verotuksen progressiivisuus näyttäytyy keskimääräisen veroasteen näkökulmasta, riippuu siitä, mihin tulokäsitteeseen maksettuja veroja verrataan. Valtion ansiotuloverotus on progressiivista, kun ansiotulovero suhteutetaan ansiotuloihin. Laajemmin verotuksen progressiivisuus on kuitenkin riippuvainen siitä, minkälaisia tuloja kukin tienaa. Kun eri tulolähteitä verotetaan eri tavalla, yksi luonteva tapa on verrata maksettuja veroja bruttotuloihin. Bruttotulot sisältävät kaikki työ- ja pääomatulot, eläkkeet ja muut sosiaalietuudet riippumatta siitä, ovatko ne veronalaisia, verotettavia vai verottomia.

Kuviosta 3 nähdään henkilöverotuksen kokonaistuloveroasteen kehitys perustuen siihen, kuka nimellisesti veron maksaa. Kokonaistuloveroaste laski vuodesta 1995 vuoteen 2009 noin 5 prosenttiyksikköä. Maksetut tuloverot suhteessa bruttotuloihin laskivat 28 prosentista 23 prosenttiin. Vuonna 2018 keskimääräinen tuloveroaste oli 25 prosenttia. Ansiotuloveroaste valtionverotuksessa on laskenut koko 2000-luvun. Kunnallisvero on pysynyt melko vakaana. Muut verot ja veron luonteiset maksut ovat ensin hieman laskeneet ja sen jälkeen kasvaneet. Pääomatulojen veroaste on matala, johtuen pääomatulojen ansiotuloja matalammasta tasosta koko väestön keskuudessa.

Osa valtion ansiotuloverotuksen vähenemisestä johtuu suurituloisten ansiotulojen suhteellisesta vähenemisestä. Korkean marginaaliveron alainen ansiotulo on korvaantunut matalamman verotuksen pääomatuloilla. Lisäksi ansiotuloja verotetaan kunnallisverotuksessa proportionaalisen kuntaveroprosentin mukaan, jonka lievä progressiivisuus ilmenee vähennysten kautta.

Keskimääräiset tuloveroasteet vaihtelevat tulolajeittain eri tuloluokissa. Erityisesti erot näkyvät bruttotulon ylimmissä tuloryhmissä, joissa pääomatulojen osuus bruttotuloista kasvaa mitä suurituloisemmista on kyse (kuvio 4). Esimerkiksi ylimmillä tulotasoilla vuosina 1999 ja 2000 optiotuloja saatiin paljon. Koska niitä verotetaan ansiotulona, veroasteet muodostuivat korkeiksi. Tulojen koostumus ja siinä tapahtuneet muutokset näkyvät siis selvästi veroasteissa ja näin myös verojen koostumuksessa.

Ylimmän 1 prosentin tulonsaajat maksavat tuloistaan keskimääräistä enemmän valtion ansio- ja pääomatuloveroa, mutta keskimääräistä vähemmän kunnallisveroa ja muita veronluontoisia maksuja. Tämä johtuu heillä pääomatulojen suuresta bruttotulo-osuudesta. Toisaalta ylimmän tulokymmenyksen (pl. ylin 1 prosentti) kunnallisveroaste on keskimääräistä korkeampi. Tämä johtuu taas siitä, että tässä ryhmässä ansiotulo-osuus on vielä verraten suuri ja kunnallisvero on lievästi progressiivinen verovähennysjärjestelmän kautta.

Kuviossa 4 kuvataan, miten merkittävästi tulokoostumus on muuttunut. Esimerkiksi ylimmän yhden promillen (pl. ylin promillen kymmenys) pääomatulojen osuus bruttotuloista on yli kaksinkertaistunut tarkasteluajanjaksolla (kuvion 4 vasen alakuva). Vuonna 1995 tässä ryhmässä palkka- ja yrittäjätulo kattoi liki 60 prosenttia bruttotulokertymästä, mutta se oli vuonna 2018 enää 33 prosenttia. Pääomatulojen tulo-osuus bruttotuloista on kehittynyt päinvastaisesti.

Kokonaisveroasteet eri tuloluokissa

Seuraavaksi keskimääräiset veroasteet laajennetaan kattamaan kaikki tulonjakoaineistosta saatavat verot ja tulot. Kaikki verot sisältävät valtion ansiotuloveron, pääomatuloveron, kunnallisveron, sosiaaliturvamaksut ja muut veronluoteiset maksut. Lisäksi tarkasteluun lisätään hyödykeverot (arvonlisäverot ja valmisteverot), työnantajan maksamat pakolliset vakuutusmaksut (työnantajan maksamat sairausvakuutusmaksu, työeläkemaksu, työttömyysvakuutusmaksu, ryhmähenkivakuutusmaksu ja tapaturmavakuutusmaksu) ja yritysvero liitettynä osinkotuloihin. Yhtiövero tulkitaan näin osinkotulon ennakkoverona.

Kuvio 5 esittää keskimääräisten veroasteita eri tuloluokissa vuonna 2016. Siinä kaikki verot on suhteutettu bruttotuloon edellä mainituilla lisäyksillä eri tulokymmenyksissä ja erikseen ylimmissä tulokerroksissa. Kuvioon 5 on esitetty myös keskimääräinen kokonaisveroaste, joka oli 44,8 prosenttia vuonna 2016.

Kuvio 6 esittää keskimääräisiä veroasteita eri tuloluokissa verolajeittain kuvattuna vuonna 2016. Huomataan, että alimmissa tulodesiileissä hyödykeverot vievät 14 prosenttia tuloista. Hyödykeverojen regressiivisyys syntyy siitä, että pienituloiset kuluttavat kaikki tulonsa, kun taas suurempituloiset säästävät osan tuloistaan. Kunnallisvero yhdessä pakollisten sosiaalivakuutusmaksujen kanssa kattaa reilusti yli puolet maksetuista veroista jo 4. desiilistä lähtien aina ylimmän desiilin alimpaan 9 prosenttiin asti. Valtion ansiotuloveron osuus on suurimmillaan ylimmän prosentin alaosassa.

Kaikkein suurituloisempien verot ovat pääomatulo- ja yritysveroja. Tulonsaajien ylimmässä prosentissa keskimääräinen veroaste laskee tulojen kanssa. Kaikkien suurituloisimpien keskimääräinen veroaste (kaikki verot huomioiden) on samalla tasolla kuin 7. tulokymmenyksessä. Kuvioista 5 ja 6 nähdään, miten ylimmässä yhdessä prosentissa kokonaisveroaste laskee bruttotulon kasvaessa.

”Tulonsaajien ylimmässä prosentissa keskimääräinen veroaste laskee tulojen kanssa.”

Kuinka luotettavia ovat kuvioiden 5 ja 6 keskimääräiset kokonaisveroasteet, erityisesti kaikkein ylimmissä tuloissa? Alussa jo mainittiin tulonjakoaineistosta puuttuvat tulot. Tuloerojen ja keskimääräisten verojen arvioinnissa on tärkeää tietää, kuinka kattavasti meillä on tietoa tuloista. Viimeisen neljännesvuosisadan aikana tapahtuneiden veromuutosten seurauksena verotettavan tulon osuus kaikista tuloista (kansantulosta) on pienentynyt. Esimerkiksi verotettavan tulon suhde kansantuloon oli vuonna 1990 67,7 prosenttia, ja vuonna 2015 vastaava luku oli pudonnut 63,5 prosenttiin.

Verovähennykset ja erilaiset muut huojennukset, kuten listaamattomien yhtiöiden osingoissa, vaikuttavat veropohjaan. Merkittävä osa veronmaksajista pääsee osalliseksi verovähennyksistä. Eniten veropohjan kutistumisesta hyötyvät erittäin varakkaat. Tulonjakoaineistossa ei ole tietoa yritysten ja erityisesti holding-yhtiöiden sisään jäävästä tulosta ja sen kehityksestä, joten emme tiedä, miten yrityksen tulo on kohdistunut sen omistajille. Vuoden 2005 jälkeen pörssiosinkojen verotus on Suomessa kiristynyt, joten varakkaille pörssiyhtiöiden omistajille on tullut entistä suurempi kannustin suojautua veroilta holding-yhtiöiden avulla. Erityisesti tämä koskee niitä, joiden omistus pörssiyhtiössä ylittää 10 prosentin rajan.7

Myöskään ns. vakuutuskuorissa kertyvät tulot (kuten osingot ja myyntivoitot) eivät näy tulonjakotilastoissa. Ne näkyvät vasta kun tuloja nostetaan näistä sopimuksista. Näin ollen viralliset tulonjakoaineistot eivät anna oikeaa kuvaa tuloerojen kehityksestä8. Samalla maksettujen verojen suhteesta tuloihin eri tulotasoilla ei saada oikeaa kuvaa. Toisin sanoen ylimpien tulojen kokonaisveroasteet kuviossa 5 ja 6 ovat myös näistä syistä yliarvioita.

Edelleen laittomasti piilotetuista tuloista (veronkierto) ei ole Suomea koskevaa tietoa. Alstadsater et al. (2019) arvioivat veronkierron laajuutta ja sitä, miten se Norjassa, Ruotsissa ja Tanskassa jakautuu väestön varallisuuden mukaan. Aineistona tutkimuksessa on kahdesta tunnetusta tietovuodosta, Swiss Leaks vuodosta ja Panaman papereista, saatua tietoa pankkitileistä ja henkilöistä niiden takana sekä mainittujen maiden kansalaisten varallisuustietoja. Tutkijat havaitsivat, että näissä maissa kierretään keskimäärin kolme prosenttia henkilöveroista, mutta luku nousee 30 prosenttiin varakkaimmassa tulonsaajapromillessa, johon tutkijoiden määritelmän mukaan pääsee, kun nettovarallisuus ylittää 40 miljoonaa dollaria. Mutta onko tilanne sama Suomessa?.

Kirjoittajat

Marja Riihelä

erikoistutkija

VATT

marja.riihela at vatt.fi

Matti Tuomala

emeritusprofessori

TAMPEREEN YLIOPISTO

matti.tuomala at tuni.fi

Viitteet

1 Kun kaikki tulonsaajat asetetaan heidän tulojensa suuruuden mukaiseen järjestykseen, niin heistä pienituloisimmat 10 prosenttia muodostavat alimman tulokymmenyksen jne. aina suurituloisimpien ylimpään tulokymmenykseen asti. Vastaavasti määritellään tulonsaajien ylin prosentti ja promille.

2 Tulonjaon palveluaineisto 1990–2017 tuottaa hieman pienempiä tulo-osuuksia ylimmälle yhdelle prosentille kuin tulonjaon kokonaisaineisto 1995–2018. Tämä johtuu pitkälti siitä, että kokonaisaineisto sisältää myös kaikkein suurituloisimmat henkilöt.

3 Kuvion 2 yläosassa ylin tulokymmenys on jaettu toisensa poissulkeviin tuloryhmiin: ylimmän tulokymmenyksen alimpaan 90 prosenttiin (P90-99), ylimmän prosentin alimpaan 90 prosenttiin (P99.0–99.9) ja ylimpään promilleen (P99.9–100). Kuvion 2 alaosassa ylin promille on jaettu kahteen osaan: sen alempaan 90 prosenttiin (P99.9–99.99) ja ylimpään promillen kymmenykseen (P99.99–100).

4 Ks. esim. Tuomala (2019).

5 Joseph Stiglitz (1999) korostaa yksimielisyyttä siitä, että työnantajalle laissa määrätyn maksuosuuden maksaa työntekijä. Tällaista yksimielisyyttä korostaa edelleen Milton Friedmanin (1965) toteamus, että ”se on hänen (työntekijän) palkkansa osuus, joka lähetetään Washingtoniin sen sijaan, että se tulisi hänelle”.

6 Arulampalamin et al. (2012) ja Fuestin et al. (2018) tutkimusten tuloksia ei suoraan voi soveltaa kumpaankaan Saezin ja Zucmanin menettelyistä.

7 Pörssiyhtiötä voi omistaa suoraan ja/tai holding-yhtiöiden kautta. Holding-yhtiön pörssiyhtiöstä saama osinko on verovapaata tuloa, jos se omistaa osinkoa jakavan pörssiyhtiön osakepääomasta vähintään 10 prosenttia.

8 Norjassa tehdyn tutkimuksen (Alstadsæter et al. 2016) mukaan kun yrityksen sisään jäävä, veroilta suojassa oleva tulo, otetaan huomioon, niin ylimmän tulonsaajapromillen tulo-osuuden havaittiin kaksinkertaistuneen Norjassa vuoden 2005 veroreformin jälkeen.

Kirjallisuus

Alstadsæter, A. & Johannesen, N. & Zucman, G. (2019), Tax Evasion and Inequality, American Economic Review, 109, 2073–2103.

Alstadsæter, A. & Jacob, M. & Kopczuk, W. & Telle, K. (2016), Accounting for Business Income in Measuring Top Income Shares: Integrated Accrual Approach Using Individual and Firm data from Norway, NBER Working Papers 22888.

Arulampalam, W. & Devereux, M.P. & Maffini, G. (2012), The Direct Incidence of Corporate Income Tax on Wages, European Economic Review, 56, 1038–1054.

Diamond, P.A. & Mirrlees, J.A. (1971a), Optimal Taxation and Public Production I: Production Efficiency, American Economic Review, 61, 8–27.

Diamond, P.A. & Mirrlees, J.A. (1971b), Optimal Taxation and Public Production II: Tax Rules, American Economic Review, 61, 261– 278.

Friedman, M. (1965), Transfer Payments and the Social Security System, National Industrial Conference Board Record 2, 7–10.

Fuest C. & Peichl, A. & Siegloch, S. (2018), Do Higher Corporate Taxes Reduce Wages? Micro Evidence from Germany, American Economic Review, 108, 393–418.

Jäntti, M. & Riihelä, M. & Sullström, R. & Tuomala, M. (2009), Trends in Top Income Shares in Finland, teoksessa Atkinson, T. & Piketty, T. (Eds.): Top Incomes over the Twentieth Century, Vol. II, Oxford: Oxford University Press.

Ramsey, F.P. (1927), A Contribution to the Theory of Taxation, Economic Journal, 37, 47–61.

Riihelä, M. & Sullström, R. & Tuomala, M. (2010), Trends in Top Income Shares in Finland 1966–2007, Government Institute for Economic Research (VATT), Research Reports 157 ja Tampere Economic Working Papers Net Series 78/2010.

Riihelä, M. & Sullström, R. & Tuomala, M. (2015), Veropolitiikka huipputulojen ja -varallisuuden taustalla – Onko Pikettyn kuvaama kehitys nähtävissä Suomessa? Teoksessa Taimio, H. (toim.): Hyvinvointivaltio 2010-luvulla – mitä kello on lyönyt? Palkansaajien tutkimuslaitos, Raportteja 30.

Riihelä, M. & Suoniemi, I. (2015), Tuloliikkuvuus ja köyhyyden pysyvyys. Teoksessa Taimio, H. (toim.): Hyvinvointivaltio 2010-luvulla – mitä kello on lyönyt? Palkansaajien tutkimuslaitos, Raportteja 30.

Saez, E. & Zucman, E. (2019), The Triumph of Injustice. How the Rich Dodge Taxes and How to Make Them Pay, W.W. Norton.

Stiglitz, J.E. (1999), Economics of the Public Sector, Third Edition, W.W. Norton.

Tuomala, M. (2019), Markkinat, valtio & eriarvoisuus, Tampere: Vastapaino.