Varallisuusvero voisi olla pääomatuloveroa parempi

Molemmat verot kohdistuvat omistamiseen, mutta varallisuusvero rankaisee huonoja ja palkitsee hyviä sijoittajia. Siksi se voi olla talouden tuottavuudelle parempi vaihtoehto kuin pääomatulovero.

Tutkimus

Use it or lose it: Efficiency and redistributional effects of wealth taxation

Tutkijat

Fatih Guvenen (University of Minnesota), Gueorgui Kambourov (University of Toronto), Burhan Kuruscu (University of Toronto), Sergio Ocampo (University of Western Ontario) & Daphne Chen (Vega Economics)

Julkaisu

Quarterly Journal of Economics (2023), 138(2), 835–894.

Julkaisufoorumi-luokka

3 (korkein taso)

Kuuntele juttu 07:25

Mitä tutkimus käsittelee

Pitäisikö valtion verottaa pääomatuloa vai varallisuutta? Molemmat verot kohdistuvat omistamiseen, joten mitä eroa pääomatuloverolla ja varallisuusverolla ylipäätään on?

Taloustieteen perinteinen vastaus on ollut, ettei suuria eroja ole. Tämä kumpuaa taloustieteen malleissa monesti käytetystä yksinkertaistavasta oletuksesta, jossa kaikki saavat varallisuudelleen saman tuoton (esimerkiksi 5 prosenttia). Tai ainakin niin, että ihmisten välillä ei ole järjestelmällisiä eroja tuottoprosentissa, vaan kaikki tällaiset erot ovat ohimenevää sattumaa.

Kun kaikki saavat pääomalleen saman suhteellisen tuoton, ei ole väliä verotetaanko pääomatuloa vai varallisuutta. Tällöin mikä tahansa pääomatuloveroaste on aina muunnettavissa varallisuusveroasteeksi siten, että verojärjestelmässä ei muutu muu kuin veron nimi: kaikki maksavat saman verran veroa kuin aiemminkin ja verokannustimet ovat samat.

Fatih Guvenen ja kumppanit tarkastelevat kuitenkin tilannetta, jossa tuottoprosentit poikkeavat järjestelmällisesti. Lopputuloksena on, että muutoin tavanomaisessa taloustieteen mallissa varallisuusverotus on taloudellisen tehokkuuden, kulutuksen ja tuloerojen kannalta parempi kuin pääomatulovero.

Miksi aihe on tärkeä

Viimeaikaisissa empiirisissä tutkimuksissa on havaittu, että ihmisten välillä todella vaikuttaa olevan eroja siinä, kuinka paljon tuottoa he varallisuudelleen saavat. Toisaalta julkisessa keskustelussa on kymmenen viime vuoden aikana keskusteltu runsaasti varallisuuteen kohdistuvasta verotuksesta esimerkiksi Thomas Pikettyn Pääoma 2000-luvulla -teoksen innoittamana. On siis tärkeää ymmärtää, miten erilaiset omistamiseen kohdistuvat verot eroavat ja miten tuottoprosenttien järjestelmälliset erot näihin vaikuttavat.

Mitä tutkimuksesta opittiin

Miten pääomatulovero ja varallisuusvero eroavat toisistaan, kun tuottoprosenteissa on järjestelmällisiä eroja? Guvenen ja kumppanit huomauttavat, että tässä tilanteessa varallisuusvero siirtää pääomaa tuottavampiin käsiin verrattuna pääomatuloveroon. Taloustieteilijä sanoisi, että pääoma sijoitetaan tehokkaammin.

Guvenen ja kumppanit havainnollistavat tätä esimerkillä: yrittäjäveljeksillä Michaelilla ja Fredolla on molemmilla 100 miljoonaa dollaria. Fredo ei ole kummoinenkaan yrittäjä ja saa vain 0 prosentin tuoton pääomalleen. Michael taas on hyvin kyvykäs ja saa 20 prosentin tuoton.

Valtio verottaa veljeksiä joko pääomatuloverolla tai varallisuusverolla ja tarvitsee 5 miljoonaa dollaria verotuloja. Pääomatuloveroa maksetaan vain pääomalle saadusta tuotosta. Jos valtio siis valitsee pääomatuloveron, Fredo ei maksa veroja lainkaan, sillä hän ei onnistu saamaan pääomalleen tuottoa. Tuottavampi veljeksistä, Michael, taas maksaa koko veropotin ja hänen tuottoprosenttinsa onkin verojen jälkeen enää 15.

Verrataan tätä tilanteeseen, jossa maksetaan varallisuusveroa. Tässä tapauksessa sekä Fredo että Michael maksavat 2,5 miljoonaa euroa veroa, sillä molemmilla on sama määrä pääomaa. Kuitenkin Fredon tuottoprosentti on nyt -2,5 ja Michaelin 17,5. Verrattuna pääomatuloveroon Fredo menettää pääomaa, kun taas Michaelille jää käteen enemmän.

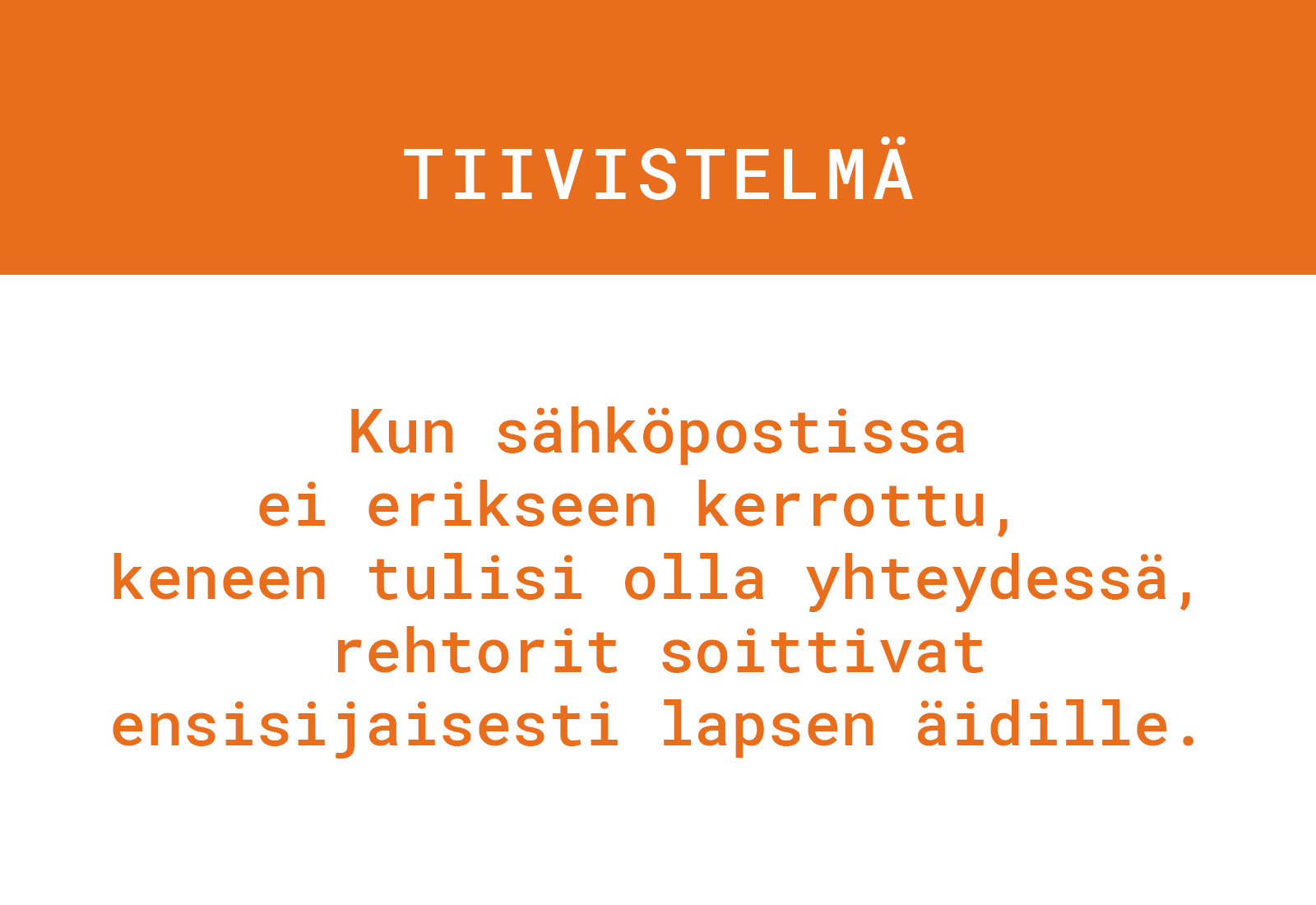

Varallisuusvero siis rankaisee huonoja sijoittajia ja palkitsee hyviä sijoittajia pääomatuloveroa enemmän. Tätä kautta pitkään voimassa oleva varallisuusvero siirtää yhä enemmän pääomaa tuottavammalle veljeksistä, ja talouden tuottavuus kasvaa enemmän kuin pääomatuloveron tapauksessa. Tähän tutkimuksen otsikkokin viittaa: Use it or lose it – käytä varallisuutta tai menetät sen.

Käytä varallisuutta tai menetät sen.

Muutama muukin ekonomisti on puhunut varallisuusveron tehokkuusvaikutuksesta, mutta asiaa ei ole analysoitu järjestelmällisesti. Guvenenin ja kumppaneiden tutkimuksen tärkein anti onkin tämän logiikan tarkasteleminen muutoin standardissa kokonaistalouden matemaattisessa mallissa.

Tarkastelussa mallinnetaan paitsi yrittäjien toimintaa ja omistamiseen kohdistuvia veroja, myös esimerkiksi ihmisten halua jättää perintöä seuraaville polville sekä työ-, hyödyke- ja pääomamarkkinoita. Tutkijat lisäävät malliin järjestelmällisesti toisistaan eroavat pääoman tuottoprosentit ja kalibroivat mallin vastaamaan Yhdysvaltain talouden tunnuslukuja. Lopuksi he tarkastelevat mallin avulla, miten pääomatulovero ja varallisuusvero vertautuvat toisiinsa.

Malli tuottaa tulokseksi, että budjettineutraali siirtyminen pääomatuloverosta varallisuusveroon johtaisi korkeampaan tuottavuuteen, korkeampiin palkkoihin ja korkeampaan kulutukseen. Lisäksi nämä hyödyt jakautuisivat mallin mukaan melko tasaisesti eri tulotasoille.

Mitä tutkimuksesta ei opittu

On myös tärkeää ymmärtää, mitä tutkimus ei kerro. Tutkimus on pitkälti teoreettinen, eikä se tutki mitään jo tapahtunutta veromuutosta, esimerkiksi siirtymää pääomatuloverosta varallisuusveroon. Tämä on varsin perusteltua, sillä tällaista veromuutosta tuskin on koskaan tapahtunut. Tutkimus tarjoaakin keinon tarkastella etukäteen veromuutoksen vaikutuksia valtavirtataloustieteen näkökulmasta – lisäten omana panoksenaan järjestelmällisesti eroavat tuottoprosentit.

Kuten tutkijat itse huomauttavat, on myös paljon yksityiskohtia, joita tutkimuksessa käytetty malli jättää huomiotta ja jotka voisivat mahdollisesti vaikuttaa tuloksiin: malli ei esimerkiksi tarkastele varallisuusveroa, joka kohdistuisi vain riittävän suuriin omaisuuksiin eikä tilannetta, jossa on sekä varallisuus- että pääomatulovero, kuten tosimaailman varallisuusverojärjestelmissä on ollut tapana. Malli ei myöskään huomioi verosuunnittelua ja veronkiertoa. Tämä voisi olla tärkeä seuraava askel huomioida, sillä tuottamattoman varallisuuden (kakkoskoti Bahamalla?) piilottaminen verottajalta voi olla helpompaa kuin pääomatulojen piilottaminen.