Ei yksin %, vaan myös veropohja

Helposti verotuksen tasoa mittaillaan pelkästään veroprosentteja vertaamalla. Veron tason määrää kuitenkin viime kädessä veron määräytymispohja, johon veroprosenttia sovelletaan. Veropohjaan kohdistuvat vähennykset, vaillinainen tietopohja, subjektiivinen arvonmääritys sekä muut epäsäännönmukaisuudet määrittävät lopultakin sen, kuinka tehokas vero on ja kuinka oikeudenmukaisesti vero kohtelee verovelvollisia.

Yleensä verotuksen porsaanrei’istä puhutaan vain siinä yhteydessä, kun verovelvollinen tarkoituksellisesti hyödyntää lainsäädännössä olevia aukkoja yrittäessään välttää tai keventää verotaakkaansa eli harjoittaa verosuunnittelua. Mutta vanhanaikainen tai ajastaan jälkeen jäävä verojärjestelmä yhdessä puutteellisten veropohjaa koskevien tietojen kanssa voi tarjota verovelvollisille porsaanreikiä pyytämättäkin.

Veron määrään vaikuttaa paitsi veroprosentti, myös veron määräytymispohja eli verotuksen kohteena olevan entiteetin verotusarvo. Tätä kutsutaan veropohjaksi. Veron määrä voi jäädä pieneksi, vaikka veroprosentti olisi hyvinkin korkea, jos veron määräytymispohjaa pienentävät erilaiset verovähennykset tai aliarvostus. Usein verovähennykset tuottavat vieläpä monimutkaisen verolainsäädännön, joka mahdollisesti kohtelee hyvin epätasapuolisesti samassa asemassa olevia verovelvollisia, etenkin jos vähennysten saaminen riippuu verovelvollisen omasta aktiivisuudesta ja valveutuneisuudesta.

Vaikka veroprosentti olisi korkea, veron määrä voi jäädä pieneksi, jos veropohjan arvo on matala.

Tarkastelen seuraavassa verojen luonnetta ja kohtaantoa käyttäen esimerkkinä kiinteistöverotusta. Tämä vero toimii havainnollistajana erityisen hyvin juuri nyt, koska kiinteistöverotusta ollaan – toivottavasti – uudistamassa. Kiinteistöverotuksen tekee kiinnostavaksi erityisesti sen ajankohtaisuus ja kyseisen veromuodon suosituimmuus ekonomistien keskuudessa. Taloustieteilijät pitävät kiinteistöveroa tehokkaana verona, joka parhaimmillaan ei vääristä markkinatoimijoiden – kotitalouksien ja yritysten – taloudellisia päätöksiä (vrt. progr. ansioverotus).

Veron tehokkuus tässä yhteydessä tarkoittaa sitä, että kiinteistövero ei vääristä taloudellisia valintoja silloin, jos kiinteistön omistaja ei voi omilla toimillaan vaikuttaa veron määrään. Tämän kriteerin toteutuminen riippuu tosin kiinteistöveron määräytymisperiaatteista. Suomen järjestelmässä veron määrään voi itse vaikuttaa, esimerkiksi koska se riippuu rakennuksen kokonaisalasta ja muista sen ominaisuuksista. Muun muassa Teemu Lyytikäinen (2012) on aiemmin kirjoittanut tähän aiheeseen liittyen hyvän artikkelin.

Myös kansainväliset talousjärjestöt IMF ja OECD samoin kuin EU:n komissio antavat yhtenään Suomen veropolitiikalle selviä suosituksia: talouskasvun ja työllisyyden nostamisen nimissä työnteon verotusta on kevennettävä ja kiinteistöverotusta korotettava (esim. OECD 2018). Verotuksen painopistettä pitäisi voimakkaasti siirtää työn, pääomien ja yrittämisen verotuksesta kiinteistöjen ja kulutuksen verotukseen. Politiikan retoriikassa toistuu erityisesti työn verotuksen keventäminen ja haittaverojen korottaminen. Haittaveroilla tarkoitetaan lähinnä alkoholi- ja tupakkaveroa.

Kiinteistöverotuksen uudistus on vastatuulessa

Kiinteistöverotuksessa sovellettavaa varojen arvostamislakia aiotaan nyt uudistaa päivittämällä pahasti jälkeen jääneet rakennusten ja maapohjien verotusarvot. Nykyisin sovellettavat arvostamisjärjestelmäthän ovat peräisin 1970- ja 1980-luvuilta, ja ne ovat aikoinaan VTT:n tuottamat. Ne ovat olleet käytössä kiinteistöverotuksen alkuajoista lähtien.

Kiinteistöverotus otettiin Suomessa käyttöön vuonna 1993 samalla kun pienimuotoisista katu- ja manttaalimaksusta sekä asuntotulon verotuksesta luovuttiin (Viherkenttä 1993). Tarkoituksena oli valmistautua Euroopan unionin jäsenyyteen turvaamalla veropohjien pysyvyys. Kiinteistöt eivät nimittäin voi siirtyä yli maarajojen, vaikka sisämarkkinoilla turvataankin unionin peruspilarin mukaiset vapaudet: tavaroiden, palvelujen, työvoiman ja pääomien vapaa liikkuvuus.

EU:N SISÄMARKKINOILLAKAAN KIINTEISTÖVERON VEROPOHJA EI VOI SIIRTYÄ YLI MAARAJOJEN.

Laki varojen arvostamisesta verotuksessa määrittelee sen, millä perusteella rakennukset ja maapohja arvostetaan kiinteistöverotuksen toimittamisessa, ts. sen, miten kiinteistöjen verotusarvot lasketaan. Alkusyksyllä 2018 lausuntokierroksella olleessa lakiesitysluonnoksessa (VM 2018) ehdotettiin, että rakennusten verotusarvojen määräytymisperusteet uudistetaan korvaamalla nykyiset jälleenhankinta-arvot Tilastokeskuksen tuottamilla rakennustyyppikohtaisilla perusarvoilla, jotka olisivat 70 prosenttia käyttötarkoitukseltaan vastaavien rakennusten rakentamismääräysten ja -käytäntöjen mukaisista keskimääräisistä alueellisista rakentamiskustannuksista verovuonna. Tonttien uusi arvostamisperuste, josta verotusarvot johdetaan, muodostuisi kiinteistöjen kauppahintatiedoista ja muista tietolähteistä johdetuista alueellisista hintavyöhykkeistä, jotka puolestaan Maanmittauslaitos vuosittain tuottaa.

Hallituksen esitys arvostamislain uudistamisesta ei eri tahoilta saatujen kriittisten lausuntojen1 jälkeen päätynytkään eduskunnan käsiteltäväksi, vaan se jätettiin pöydälle mahdollisesti odottamaan ensi kevättä tai syksyä, ja annettavaksi samassa yhteydessä, jolloin myös kiinteistöverolakia, jossa säädetään kiinteistöveroprosenteista, tullaan ilmoituksen mukaan muuttamaan2. Tarkoituksena lakiesityksen mukaan oli saada vietyä uusien arvostamismenetelmien mukainen päivitetty järjestelmä Verohallinnon nk. Valmis-ohjelmistoon, johon kaikki muutkin verolajit on se viety tietojärjestelmäuudistuksen yhteydessä. Nyt tämäkin viivästyy (ilmoitus vm:n sivustoilla), ja vanhan arvostamisjärjestelmän mukainen verolaskenta joudutaan vielä implementoimaan uuteen it-systeemiin ja suunnitelmien mukaan uudestaan kun laki hyväksytään uuteen systeemiin vuonna 2022. Eli lakiesityksen jättäminen pöydälle tuotti lisäkustannuksen myös hallinnollisesti.

Poikkeuksellisen asiasta tekee se, että harvoin mitään lakiuudistusta on valmisteltu yhtä kauan ja ennen kaikkea yhtä huolellisesti kuin tätä. Reformiehdotusta on edeltänyt monta asiantuntijaselvitystä ja tieteellistä tutkimusta, joissa arvioidaan kiinteistöverotuksessa sovellettavan arvostamismenetelmän periaatteita ja soveltuvuutta (Haahtela 2013) sekä kehitetään uutta tilastollista analyysimetodia maapohjien hinta-alueiden luomiseksi (Peltola 2014, 2015) ja menetelmää olemassa olevien ja sittemmin tulleiden rakennustyyppien yksikköarvojen määrittelemiseksi (Tilastokeskus 2018).

Uudistuksen valmistelu aloitettiin jo 2012, ja valmistelu on pitkin matkaa ollut täysin avointa ja keskustelevaa. Uudistukselle on tehty viestintäsuunnitelma nettisivustoineen3, ja alusta pitäen on järjestetty kaikille kiinnostuneille avoimia seminaareja puolivuosittain. Seminaareihin on voinut osallistua myös etänä videoyhteyden välityksellä. Uudistamishankkeessa ovat olleet mukana valtiovarainministeriön lisäksi Kuntaliitto, Verohallinto, Maanmittauslaitos, Tilastokeskus sekä maa- ja metsätalousministeriö. Sen lisäksi hankkeessa on kuultu myös akateemisesti aihealueella meritoituneita professoreita ja tutkijoita4 sekä selvitetty muiden maiden arvostamisjärjestelmiä.

Kiinteistöverotuksen uudistusta on valmisteltu pitkään laajapohjaisesti ja huolellisesti.

Uudistus olisi tärkeä erityisesti verotuksen yhdenvertaisuuden toteutumisen, tasapuolisuuden ja oikeudenmukaisuuden toteutumiseksi. Tärkeää samassa yhteydessä on toki se, että myös verotuksen pohjana olevat kiinteistötiedot olisivat mahdollisimman totuudenmukaiset ja ajan tasalla. Kiinteistövero kun on kunnille yhä tärkeämpi verotulojen lähde, varsinkin jos sote- ja maakuntauudistukset toteutuvat.

Miksi rakennusten ja maapohjien arvostamisjärjestelmien uudistamista on niin vaikea viedä eteenpäin? Varmasti yksi syy on lakiehdotuksesta lausuntonsa antaneiden voimakas vastustus. Kiinteistövero on yksi vihatuimmista veroista, vaikka se on Suomessa tasoltaan paljon matalampi kuin anglosaksisissa maissa ja esimerkiksi Tanskassa (EU 2018, OECD 2018). Meillä se on 0,8 prosenttia bkt:sta, kun se esimerkiksi Kanadassa ja Isossa-Britanniassa on yli 3 prosenttia (kuvio 1). Suomen verojärjestelmässä kiinteistöverotulo on vain seitsemän prosenttia siitä määrästä, joka kerätään ansiotuloveroina. Samoin kuntatalouden tuloista se on keskimäärin alle neljä prosenttia. Vastaavasti keskituloisen palkansaajan verotus on selvästi OECD-maiden keskiarvoa korkeampi (OECD 2018).

Kiinteistöverotuksen uudistukselle on tarvetta monista syistä

Kiinteistöveron hyväksyntää luulisi lisäävän se, että se on hyvin kattava vero: verovelvollisia ovat kaikki kiinteistöjen omistajat, kotitaloudet, yritykset, yhteisöt, valtio ja kunnat (toisen kunnan alueella olevista kiinteistöomistuksista). Myös ulkomaiset kiinteistöjen omistajat ovat verovelvollisia. Vaikka kansainvälinen yhtiö ei maksaisi yhteisöveroa Suomeen laisinkaan, on sen joka tapauksessa maksettava kiinteistövero siihen kuntaan, jossa sillä on kiinteistöomaisuutta.

Kiinteistöjen verotusarvoja ei ole päivitetty aikoihin, joten verosta on tullut epäoikeudenmukaisempi.

Vero ei voi määräytyä oikeudenmukaisesti, jos verotusarvot eivät päivity suhteellisten markkina-arvojen kehityksen mukaisesti kuten arvostamislaissa säädetään. Yhä räikeämmäksi epäoikeudenmukaisuus on muodostunut, kun veroprosentteja on korotettu nykyisillä epäsuhtaisesti jälkeenjääneillä verotusarvoilla (mm. vuosina 2010, 2015, 2017 ja 2018). Koska suhteelliset verotusarvot ovat neljän vuosikymmenen takaista perua, eivät viimeaikaiset asuinalueiden suhteelliset arvonnousut (esimerkiksi metron varrella) kuntien sisällä heijastu nykyjärjestelmässä verotusarvoihin. Epäsuhta on suuri myös kuntien välillä.

Tämän päivän markkina-arvoihin perustuva vero olisi todennäköisesti progressiivisempi kuin vuosikymmenten takaa periytyvä arvostus, joka heijastaa silloista hintakuvaa. Arvostamisjärjestelmien uudistus korjaa nimenomaan tätä oikeudenmukaisuusvajetta ja tietenkin myös verokohtelun yhdenvertaisuuden ongelmaa: kuntien välillä ja kuntien sisällä on alueita, joissa verotusarvot eivät enää lainkaan vastaa suhteellisia eroja markkina-arvoissa.

Lisäksi 1990-luvun alkuun verrattuna on tullut paljon uusia ja erilaisia rakennustyyppejä, joita ei nykyjärjestelmässä määritellä arvostamislaissa tarkoitettuun arvoonsa. Kun uusille rakennustyypeille ei ole ollut olemassa samankaltaisella arvostamisperiaatteella muodostettua yksikköarvoa, sisältyy niiden arvostukseen mahdollisesti suurtakin sattumanvaraisuutta. Myös rakentamismääräykset ovat tiukentuneet mm. energiatehokkuuden vaatimusten vuoksi niin, että rakentamisen yksikkökustannukset ovat nousseet huomattavasti. Lakiesityksestä käy ilmi esimerkiksi, että pientalon rakentamiskustannus asuinneliötä kohti on puolta suurempi kuin kerros- tai rivitalon.

Lausunnoista ilmi tullut pelko on, että verotusarvojen noustessa myös maksettava kiinteistövero nousisi vastaavasti. Nekin tahot, jotka puoltavat hanakasti verotuksen painopisteen siirtämistä työn verotuksesta kiinteistöverojen suuntaan, ovat olleet hyvin epäluuloisia ja kriittisiä. Lausuntokierroksella ollut lakiehdotus lähtee kuitenkin nimenomaisesti siitä, että veroprosentteja tarkistetaan alaspäin vastaavasti siten, että verotuksen taso ei lähtökohtaisesti nouse eikä laske.

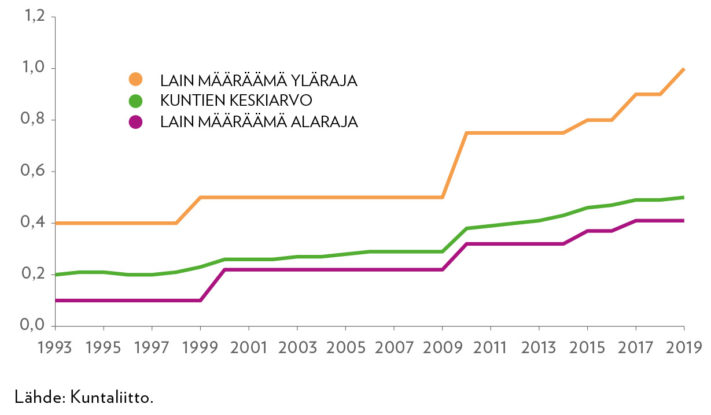

Vaikka veroprosenttien asettaminen on kuntien itsemääräämisoikeuden piirissä, huoli veron korotuksesta uudistuksen varjolla lienee turha, sillä kunnat ovat olleet hyvin kitsaita veroprosenttien korottamisessa. Viime vuosina lainsäädäntöteitse toteutetut kiinteistöveroprosenttien alarajojen korotukset ovat olleet eritoten pääkaupunkiseudulla ja suurimmissa kaupungeissa ns. pakkokorotuksia, ts. kaupungit ovat mieluumminkin halunneet asettaa kiinteistöveroprosenttinsa lain salliman alarajan tuntumaan (kuvio 2).

Uudistuksen tavoitteena ei ole kiinteistöverotuksen tason korottaminen.

Vaikka OECD ja EU:n komissio suosittelevat kiinteistöveron tasokorotusta, samaan hengenvetoon suosituksissa todetaan, että verotusarvot on saatettava kiireesti ajan tasalle ja uudistus on vietävä täytäntöön mahdollisimman nopeasti (OECD 2018, EU 2018). Myös komissio korostaa sitä, että verotusarvojen jälkeenjääneisyys lisää veron regressiivisyyttä (EU 2015) ja sen vuoksi verotusarvojen vuosittainen päivittäminen on erityisen tärkeää.

Kaikkein kalleimmissa sijainneissa olevien asuinhuoneistojen suhteellinen ja efektiivinen veroaste ovat kaikkein matalimpia (Peltola 2014). Tähän on oikeusteitse saatukin jo pieni korjaus, kun Korkein hallinto-oikeus teki tänä vuonna ratkaisun, jonka mukaan maapohjan verotusarvon laskemisessa tulee käyttää toteutunutta, eikä asemakaavan mukaista rakennusoikeutta (KHO 2018:45), kuten aiemmin on menetelty.

Ongelmia veron tasapuolisuuteen ja yhdenvertaisuuteen aiheuttaa myös se, että kiinteistötiedoissa on pahoja puutteita, eritoten puuttuvia ja päivittämättömiä rakennustietoja. Monista kunnista rakennusten tiedot lähetetään vielä manuaalisesti väestörekisterikeskuksen rakennustietokantaan, josta Verohallinto saa tiedot verotusta varten. Kunnissa ei sitä paitsi ole edes yhtenevää käytäntöä rakennuslupamenettelystä, jolloin epätasapuolisuutta verovelvollisten välille aiheutuu myös tästä (Maankäyttö ja rakennuslaki, MRL).

Veron yhdenvertaisuutta on myöskin mahdoton kontrolloida verovelvollisten silmin, koska hinta-aluekarttoja, joihin maapohjan verotusarvo perustuu, ei ole yleisesti nähtävillä. Hankalaksi veron tekee niin ikään se, että rakennusten arvostamisessa on paljon yksityiskohtia, jotka tekevät arvon määrittelystä hyvin monimutkaista.

Molemmat ongelmat korjaantuisivat kokonaan uudistuksen myötä. Maapohjien verotusarvon määrityksen perusteet määrittävä hinta-aluekartasto tulisi Verohallinnon sivustoille avoimesti nähtäväksi. Lisäksi rakennusten verotusarvojen määrityksen perusteita yksinkertaistettaisiin radikaalisti. Rakennuksen verotusarvo määräytyisi rakennustyypin, rakennuksen kokonaisalan, iän ja alueen perusteella. Myös rakennustyyppikohtaisten yksikköarvojen johtaminen ja perustelu olisivat avoimesti verovelvollisten nähtävillä.

Sekä maapohjien arvostamisessa käytettävät hinta-aluekartat että rakennusten arvostamisessa sovellettavat rakennustyyppikohtaiset yksikköarvot olisi tarkoitus päivittää vuosittain. Näin turvataan se, ettei järjestelmä jäisi jälkeen hinta- ja kustannuskehityksestä, kuten nyt on käynyt, vaan seuraisi ajantasaisesti arvojen muutosta.

Uudistettu kiinteistöverojärjestelmä ei jäisi jälkeen hinta- ja kustannuskehityksestä.

Paitsi että arvostamisjärjestelmien uudistus palauttaa verovelvollisten yhdenvertaisen kohtelun, se myös vähentää veromuodon regressiivisyyttä, mikä tarkoittaa sitä, että suhteessa kiinteistön markkina-arvoon efektiivinen veroaste ei alenisi. Uudistuksella on lisäksi huomattava hallinnollista taakkaa keventävä vaikutus. Arvostamisjärjestelmiin luodaan prosessit, joilla verotusarvojen määrityksessä sovellettavat viitearvot päivittyvät automaattisesti ja digitaalisesti.

Hallinnollisesti tehokas järjestelmä perustuu massamenettelyyn, jossa on paljon myös karkeistusta ja varovaisuutta, jotta verotusarvot eivät ylittäisi kiinteistöjen käypiä arvoja. Maapohjien verotusarvojen määrittely tapahtuu menetelmällisesti toteutuneiden kiinteistökauppojen perusteella eli objektiivisten hintahavaintojen mukaan. Rakennusten verotusarvostuksessa hyödynnetään niin ikään objektiivisia tietoja rakentamisen kustannuksista. Rakennustarvikkeiden markkinat ovat kilpailulliset, ja näitä tietoja hyödyntäen saadaan materiaalikustannuksista kuten myös työvoimakustannuksista objektiiviset hintahavainnot.

Alueellisesti rakentamiskustannukset poikkeavat jonkin verran, ja sen vuoksi maa on jaettu kuuteen alueeseen lähinnä työvoimakustannusten eroihin perustuen. Lakiesityksen mukaan eroa kustannuksissa voisi olla reilut 20 prosenttia halvimman ja kalleimman alueen välillä.

Koska verotusarvojen määrittely pohjautuu toteutuneisiin hinta- ja kustannustietoihin, torjuu järjestelmä kaiken subjektiiviseen ja mielipiteisiin pohjautuvan kiistanalaisen arvostuksen. Jossain määrin paikallistuntemusta tosin käytetään hinta-alueiden rajojen muodostamisessa, mutta silloinkin arvot pohjautuvat hintahavaintoihin.

Luottamusta järjestelmään lisää se, että maan parhaat asiantuntijat määrittävät arvot. Maanmittauslaitos vastaa uudesta arvostamisjärjestelmästä maapohjien osalta ja Tilastokeskus rakennusten ja rakennelmien osalta. Arvoja ei siis määrittele valtiovarainministeriö eikä Verohallinto, vaikka muodollisesti ne vuosittain määrätään asetuksella.

Kunnille syntyisi kannustin satsata palveluihin ja liikenneinfraan, mikä nostaisi kiinteistöjen hintoja ja siten kiinteistöveron tuottoa.

Jokainen verovuosi jälkeenjääneellä arvostamismenetelmällä kasvattaa veron epätasapuolisuutta. On vaikeasti ymmärrettävissä, että lakiehdotuksen antamista eduskunnan käsiteltäväksi siirrettiin, vaikka hanke on ennen kaikkea kuntien eteenpäin viemä ja niiden intresseissä. Kunnat myös rahoittavat arvostamisjärjestelmien uudistamishankkeen kokonaisuudessaan. Tarkoituksena on, että arvostamisuudistuksen jälkeen veron tason määrittäjiksi nousevat kunnat eikä valtio veroprosenttien alarajoista säätämällä.

Arvostamisjärjestelmän uudistus tuottaa kunnille selkeän kannustinjärjestelmän, jota nykyjärjestelmältä ei voi odottaa, koska verotusarvot eivät reagoi kiinteistöjen hintojen muutoksiin. Kun kunta satsaa parempiin palveluihin tai liikenneinfraan, sillä on suora vaikutus kiinteistöjen hintoihin. Jos arvonnousu kytkeytyy verotusarvoihin, kunta saa sitä kautta korvauksen investoinneistaan. Tästäkin syystä kiinteistöveroa voidaan pitää myös oikeudenmukaisena veromuotona, koska parempaa palvelua saava maksaa enemmän veroja (ns. hyöty-periaate).

Kiinteistöverolla on hyvin rajalliset mahdollisuudet korvata muita veroja

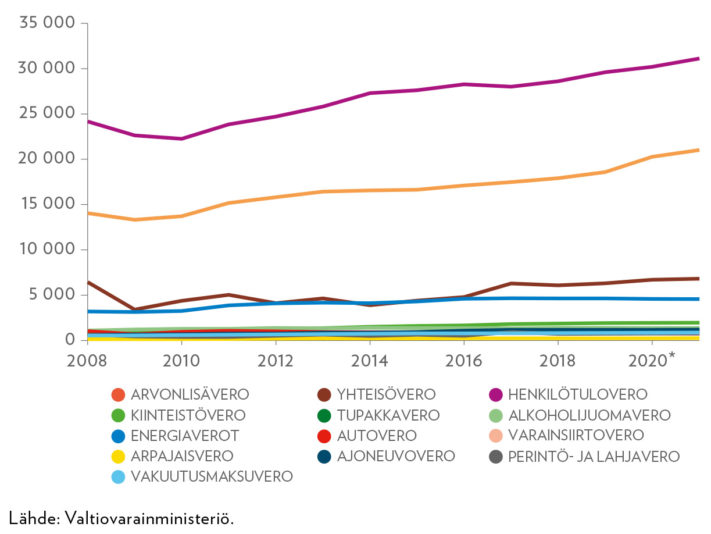

Kuten alussa todettiin, kansainväliset talousjärjestöt IMF ja OECD, EU:n komissio sekä akateemiset taloustieteilijät kehottavat keventämään työtulojen verotusta ja vastaavasti korottamaan kiinteistöveroa. Verotuksen painopiste onkin siirtynyt havaittavasti tähän suuntaan: kiinteistöveron tuotto on tuplaantunut viimeisen kymmenen vuoden aikana ja valtion ansiotuloverotuoton osuus väestön bruttotuloista on alentunut. Silti urakka on lähes mahdoton, koska kiinteistöveron tuotto on vain 1,8 miljardia, kun taas ansiotuloveron tuotto on 25 miljardia (kuvio 3).

Verotuksen painopisteen siirrossa rajat tulevat vastaan nopeasti, etenkin myös sen vuoksi, että enää murto-osassa kuntia kiinteistöjen arvot ovat nousussa. Sama ongelma nousee esiin myös haittaveroissa. Vaikka kansan korvaan kuulostaakin viisaalta veropolitiikalta, että tupakan ja alkoholin verotusta kiristetään ja tuloverotusta kevennetään samalla määrällä, näiden valmisteverojen tuplaamisellakaan ei pysty alentamaan tuloverotuksen tasoa edes yhden prosenttiyksikön vertaa!

Nyt vaalien alla on puhuttu myös siitä, että varainsiirtovero poistetaan kokonaan. Myös monet taloustieteilijät kannattavat veron poistamista. Motiivina on työvoiman liikkuvuuden lisääminen ja näin työllisyyden kasvattaminen. Varainsiirtoveron tuotto on noin 800 miljoonaa euroa. Veron tuottomenetys halutaan paikata korottamalla kiinteistöveroa vastaavasti. Ihmettelen, onnistuuko tämäkään, koska yleinen suhtautuminen kiinteistöveroon on niin kielteinen. Voiko varainsiirtoveron poistaminen lisätä yleistä hyväksyntää kiinteistöveron näin merkittävälle korotukselle?

Kiinteistöveron tuotto on nyt vain 1,8 miljardia euroa, ja sen korottamista vastustetaan kiivaasti.

Toisaalta tiedetään, että kiinteistövero pääomittuu hintoihin, jolloin kiinteistöjen hinnat alenevat ja korotuksen kärsivät kiinteistöjen senhetkiset omistajat. Kun varainsiirtoveron muodostama transaktioverokin poistuisi, meille voisi tulla huomattavasti vilkkaammat asuntomarkkinat.

Edelleen kuitenkin ongelmaksi jää se, että muuttaminen taantuvilta alueilta kasvukeskuksiin on vaikeaa sen vuoksi, että asuntoa ei saa myydyksi, ja vaikka saisikin, sillä hinnalla ei pysty ostamaan ainakaan vastaavanlaista asuntoa. Näin suurta reformia ei voi missään tapauksessa tehdä ilman, että kiinteistöverotuksen arvostamisjärjestelmät on uudistettu vastaamaan vallitsevia suhteellisia hintoja ja että kiinteistötiedot, joiden pohjalta vero määrätään, ovat ajan tasalla, ja että tiedot välittyvät verotukseen nykyistä nopeammin ja kunnittain yhtenäisesti.

Kirjoittaja

Elina Pylkkänen

johtaja

PALKANSAAJIEN TUTKIMUSLAITOS

elina.pylkkanen at labour.fi

Viitteet

1 Ylen sivustoilla nostettiin esiin kaikki lakiehdotuksen lausunnot ja luokiteltiin ne kielteisiin, myönteisiin ja neutraaleihin: https://yle.fi/uutiset/3-10429617 .

2 Ks. VM:n ilmoitus: https://vm.fi/artikkeli/-/asset_publisher/kiinteistoverouudistus-lykkaantyy-verotusarvoista-ja-veroprosenteista-paatetaan-samanaikaisesti .

3 Ks. https://vm.fi/kiinteistoverouudistus .

4 Prof. Kauko Viitanen (Aalto yliopisto), Dr. Mika-Petteri Törhönen (Maailmanpankki), prof. Yrjänä Haahtela (Haahtela Oy), Ari Pennanen (Haahtela Oy) ja erikoistutkija Teemu Lyytikäinen (VATT).

Kirjallisuus

Andersson, A. (2018), Rakennusluokitus 2018 ja rakennusluokitin. Rakennustiedot myötätuulessa. Tilastokeskus 27.11.2018.

European Commission (2018), Country Report Finland 2018. Commission Staff Working Document. SWD 224 final.

European Commission (2015), Tax Reforms in EU Member States 2015, Tax policy challenges for economic growth and fiscal sustainability. Institutional Paper 008. September 2015.

Haahtela, Y. (2013), Kiinteistöjen käyvän hinnan määrittäminen kiinteistöverotusta varten, Selvitys 1/32. Haahtela Oy.

Kiinteistöverotuksen kehittämishanke (VM036:00/2012).

Lyytikäinen, T. (2012), Kiinteistövero – taloustutkijoiden lemmikki ja kansalaisten inhokki, Talous & Yhteiskunta, 40:3, 54−59.

OECD (2018), Economic Surveys Finland. February 2018.

Peltola, R. (2014), Kiinteistöjen arvostamisperusteiden kehittämistarve kiinteistöverotuksessa.

Peltola, R. (2015), Maapohjien aluehintojen arviointimenetelmän kehittäminen kiinteistöverotuksessa. Valtioneuvoston selvitys- ja tutkimustoiminnan julkaisusarja 18/2015.

Viherkenttä, T. (1993), Uusi kiinteistövero. Lakimiesliiton kustannus. Helsinki 1993.